指数未必反映真相:解构美国债券收益率的关键推手

来源于:英为-推荐

发布日期:2025-08-13 23:06:36

问美国天气如何?若单凭平均气温或降水量回答,恐怕会严重误导人对许多地区实际天气的认识。市场分析也是如此,当人们问「今天市场表现如何」,多数人习惯只报标普500指数的涨跌。

指数确能概括市场大势,却往往忽略了个别股票的真实表现。

这是因为经济环境、货币政策、投资者情绪和市场主流观点,对收益率曲线上各个期限的影响力度不尽相同。

眼下,美联储越来越可能开启降息周期,而财政赤字和通胀忧虑又持续困扰着长期债券投资者。在此关键时刻,深入理解影响收益率曲线的各项因素变得格外重要。投资者唯有掌握这些知识,才能根据自己对经济形势和美联储政策走向的判断,做出更明智的债券投资部署。

最新市况解读美联储目前面临两难:一方面忧虑关税推升通胀,另一方面又发现就业市场转弱。按照他们的共识,在物价稳定和充分就业这两大国会赋予的使命之间取得平衡,暂时仍需保持政策偏紧。

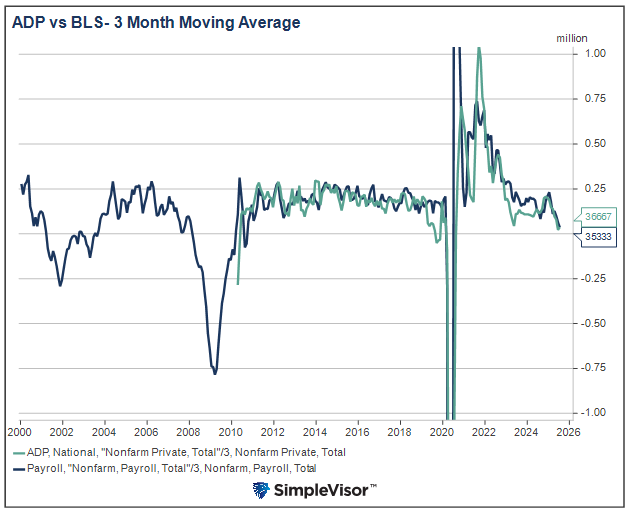

然而,美国劳工统计局就业报告大幅下修后,局势可能有变。从下图可见,劳工统计局就业增长和ADP私人就业的三个月移动平均值近期持续走低。更值得注意的是,往后的数据修正或会揭示就业市场已开始萎缩。

ADP vs BLS 就业人口变动

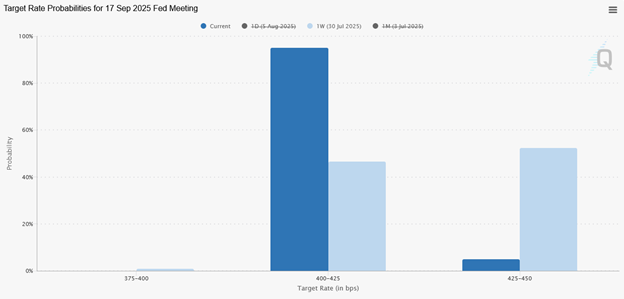

就业报告和修正数据出炉后,市场对9月17日会议减息的预期出现重大转变,下图清楚显示这一变化。报告发布前一周,联邦基金期货交易员认为下次会议减息至4.00-4.25%是个五五波机会。如今,他们几乎笃定美联储将会放水。

有个常见误区是:以为美联储一旦降低联邦基金利率,各期限国债收益率必然同步变动。让我们用具体数据来分析,看看究竟哪些因素主导着收益率曲线短端和长端的走向。

债券期限谱系举例来说,。换句话说,其收益率纯粹反映市场对未来数天联邦基金利率和隔夜回购利率走向的预期。

此外,经济数据又将如何影响加息或减息的可能性?

因此,即使同属货币市场工具(即现金类资产)的两种短期证券,其收益率走势也未必同步。这个例子仅仅反映了三个月期限差异就可能带来的影响。

让我们用统计数据,更深入地了解期限差异更大的债券,其收益率差异背后的驱动因素。

影响债券收益率的关键因素以下是影响债券收益率的主要因素:

美联储通过设定联邦基金利率和实施量化宽松(QE)或量化紧缩(QT),对债券收益率产生重大影响。不仅是政策决定本身,其对经济、通胀的看法,以及这些因素如何影响未来政策走向,都举足轻重。

衡量投资优劣的关键,不在于名义回报,而在于扣除通胀后的实际回报。若投资者认为投资会削弱购买力,就不该作出投资。因此,债券投资者通常会青睐收益率高于当前通胀率及预期未来通胀率的债券。

经济活动的影响体现在两个方面。首先,经济活动水平影响资金需求。经济强劲时期,资金需求通常上升,促使其他投资提供更高收益以吸引投资者。

其次,通胀及通胀预期取决于商品和服务供需平衡,而这往往与经济活动直接挂钩。

如同任何金融资产,国债的供给与投资者需求之间的平衡,对收益率有显著影响。

当地缘政治紧张或金融市场剧烈波动时,市场对无风险资产的需求往往激增。相反,当其他金融市场进入投机模式时,资金会从规避风险的资产流出,追逐更高回报。

上述所有因素都与收益率有强烈关联。然而,市场对这些因素的情绪和预期同样能产生重要影响。期限溢价正是衡量情绪和主流观点影响的指标。期限溢价或折价,是指债券实际收益率与基于上述因素计算的公允收益率之间的差额,这种差异源于市场情绪。

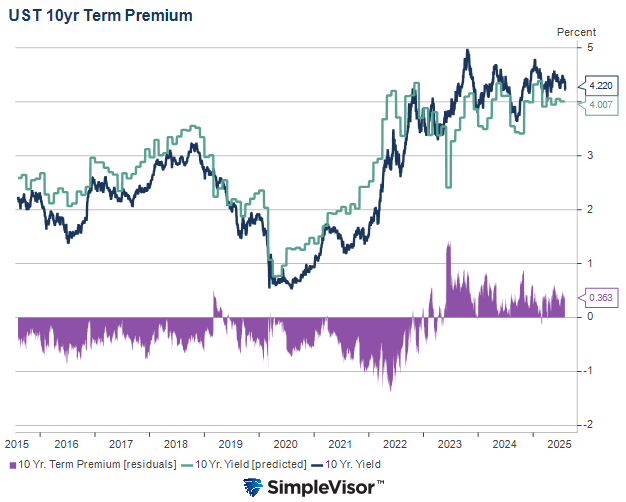

下图显示,目前十年期美国国债的期限溢价为22个基点。(图中紫色期限溢价计算结果与两条线之间差距的不同,是由于使用每日收益率与月度经济和通胀数据报告所致。上月底为36个基点,但由于十年期收益率自月底以来下降14个基点,目前为22个基点。)

美国10年期收益率溢价

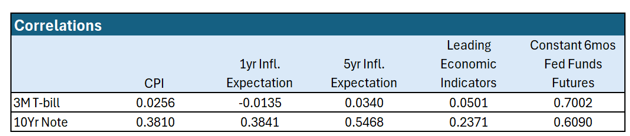

债券期限影响的可视化分析正如我们所述,不同因素对债券收益率的影响会因到期期限而异。为简化分析,我们检视了过去十年间三个月期美国国库券和广受关注的十年期国债,与各项因素的相关性。

解读数据和评论时,重要的是要明白:随着债券期限的延长或缩短,各项因素的影响力会此消彼长。

因素相关性

消费者物价指数虽然统计数据如此显示,但我们认为联邦基金利率预期实际上会随其他因素变化。因此,在美联储积极调整政策立场时期,这种关联可能更为显著。

反之,随着期限延长,经济活动、当前通胀和通胀预期的影响力则逐渐增强。

值得注意的是,收益率变动不仅受上述因素影响。如前文期限溢价所示,市场对这些因素的看法也举足轻重

押注美联储政策,淡化市场论调基于上述因素分析,我们最近进行了一笔交易。

几周前,我们卖出追踪7-10年期美国国债的ETF基金IEF,转而买入iShares 3-7 Year Treasury Bond ETF (NASDAQ:IEI)。这项操作降低了我们的平均存续期。但我们增持IEI的金额超过卖出IEF的金额,这样一来,若收益率全面下跌,可弥补部分回报损失。

一个顾虑是,减息可能进一步刺激通胀预期。不过,这种市场论调对较短期限ETF的影响较小。

总结国债收益率曲线受多重因素影响,包括经济状况、通胀预期、美联储政策和投资者情绪。认清这些影响因素,有助投资者根据经济和货币政策的潜在变化以及市场情绪,在债券投资上作出明智决策。

随着美联储逐步迈向减息,这些因素及其对收益率曲线各期限的影响,对债券投资组织者者而言愈发重要。

立即点击订阅,享夏季大促半价特惠

* 已是Pro会员?访问此处查看AI精选股

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到